Nell'appuntamento di oggi vedremo come trattare quei documenti contabili quali le note di credito, le autofatture o le operazioni fuori campo iva con la nuova disciplina della fattura elettronica.

Note di credito, autofattura, operazioni fuori campo Iva: che rapporto hanno con la fattura elettronica?

Questi tipi di documenti ricorrono spesso nella vita quotidiana di un'impresa ed è bene sapere tutti i passaggi necessari per emettere correttamente questi documenti. Per fare ciò ci appoggeremo al servizio gratuito “fatture e corrispettivi” messo a disposizione dall'agenzia delle entrate. Non temete se voi utilizzate un altro programma per l'emissione delle vostre fatture elettroniche. Le stesse operazioni infatti si ripropongono in maniera similare nei tanti programmi cloud a pagamento delle numerose case di software che si occupano di gestione contabile. In questo articolo tratteremo con ordine:

- Note di credito/debito.

- Autofatture.

- Operazioni fuori campo Iva.

Se siete dunque interessati solamente ad una casistica specifica, vi invitiamo ad andare direttamente al paragrafo di vostro interesse.

1- Note di credito/debito

L'introduzione della fattura elettronica comporta da parte dell'operatore un'attenzione maggiore nella creazione della fattura elettronica. Una volta inviata la e-fattura al sistema d'interscambio dell'agenzia delle entrate non è infatti più possibile tornare indietro. Pertanto per correggere eventuali errori sarà necessario utilizzare una nota di variazione. Questi tipi di documenti possono essere:

- Nota di credito: necessaria per diminuire l'importo indicato in fattura a causa, ad esempio, di errori nel calcolo della base imponibile o dell'iva. Altre ipotesi che ne richiedono l'emissione sono i resi di merce o il mancato inserimento dello sconto in fattura.

- Nota di debito: in maniera opposta serve per aumentare l'importo indicato in fattura, incrementando la base imponibile o l'imposta dovuta.

All'interno di fatture e corrispettivi al momento della compilazione della fattura elettronica da inviare allo Sdi , dovremo scegliere tra i tipi di documento proposti: TD04 - Nota di credito oppure TD05 - Nota di debito. Sarà infine opportuno richiamare la fattura principale che abbiamo deciso di stornare. Se ad esempio vogliamo modificare la fattura n.4 trasmessa il 5/1/2019, andremo ad inserire nel campo causale la seguente scritta Nota di credito a storno totale della fattura n. 4 del 5/1/2019.

Compilata correttamente la nostra nota di credito/debito saremo pronti ad inviarla sempre in maniera elettronica allo Sdi (sistema di interscambio dell'agenzia delle entrate).

2- Autofattura

Una domanda che in questi giorni ci è stata spesso rivolta è: come devo trattare la mia autofattura? Anche essa deve avvenire in formato elettronico? Premettiamo che quando parliamo di autofattura, parliamo di un mondo composto da differenti casistiche. Per quindi rispondere alla domanda dobbiamo necessariamente fare una distinzione tra tutti i casi un cui è necessario fare autofattura.

Autofattura denuncia

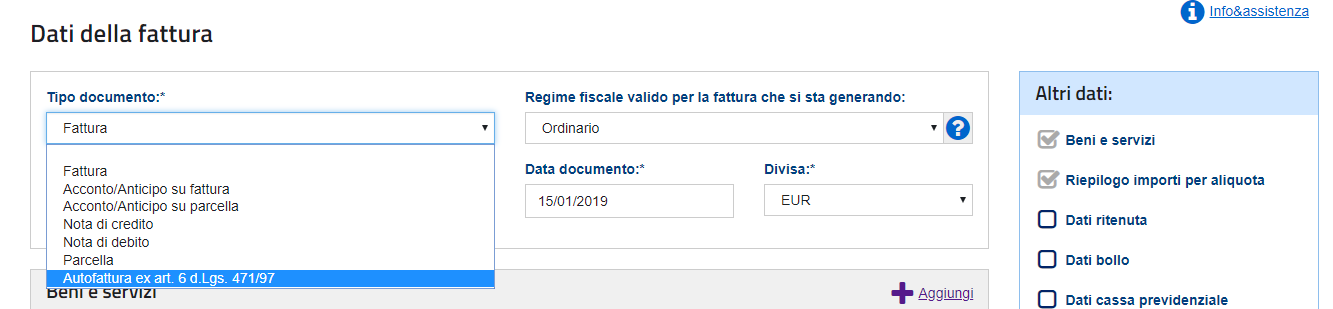

Questa casistica ricorre quando il committente non riceve la fattura al momento dell'effettuazione dell'operazione. In questa ipotesi il committente deve entro 4 mesi provvedere lui stesso all'emissione della fattura sotto forma appunto di autofattura. L'emittente e il destinatario da indicare nell'autofattura sarà lui stesso (ovvero il committente/cliente). All'interno di fatture e corrispettivi durante la compilazione della fattura elettronica da inviare allo Sdi , sarà necessario scegliere tra i tipi di documento proposti: TD20 - Autofattura ex art. 6 d.lgs. 471/1997.

Autofattura per omaggi

In questa ipotesi interviene direttamente l'agenzia della entrate che, nelle sue Faq, precisa in maniera abbastanza concisa, che le autofatture per omaggi sono delle vere e proprie fatture e quindi vanno sempre inviate al sistema d’interscambio. L'agenzia però nella sua risposta non si dilunga ulteriormente: non sembra però possibile utilizzare quale documento l'autofattura TD20 (presente nel sistema Fatture e corrispettivi). L'autofattura elettronica (vedremo dopo) si riferisce solo all'ipotesi di autofattura denuncia. Continua comunque a seguire il nostro blog per scoprire se ci sono evoluzioni riguardo questo argomento.

Reverse charge

Il reverse charge è un meccanismo di derivazione comunitaria utilizzato spesso in ambito fiscale per combattere l'evasione dell'iva. Succedeva infatti troppo spesso che chi effettuava l'operazione emetteva fattura senza poi procedere al versamento dell'iva dovuta, mentre chi riceveva la fattura si portava in detrazione l'iva, causando un duplice danno nei confronti dell'erario. Per evitare ciò, in diversi settori (tra cui quello dei subappalti nell'edilizia) è stato introdotto il reverse charge. Questo singolare meccanismo funziona in questa maniera:

- il venditore emette fattura senza addebitare l'iva.

- l'acquirente integra la fattura ricevuta con l'aliquota iva dovuta; in fase di registrazione poi annota l'iva sia nel registro delle venite che in quello degli acquisti.

Autofattura per reverse charge interno

Ora che abbiamo un'idea di massima su come funziona il reverse, vediamo operativamente come si applica con la nuova fattura elettronica. Il venditore al momento della compilazione della fattura in fatture e corrispettivi ,(quando applica l’iva) dovrà inserire come aliquota lo 0% (zero per cento) e poi specificare il motivo della mancata applicazione dell'imposta, indicando nel campo natura inversione contabile (reverse charge) [N6]. Quando la e-fattura viene poi emessa, il sistema di interscambio dell'agenzia delle entrate riconosce che la fattura elettronica è stata fatta in reverse. Tale fattura viene poi, come di consueto, comunicata al cliente alla sua pec o al codice destinatario. A questo punto il cliente deve provvedere ad integrare l'iva nella fattura ricevuta con l’aliquota e l’imposta dovuta e la conseguente registrazione della stessa nel registro iva acquisti e iva vendite.

Come fare l'integrazione con la fattura elettronica?

Per fare ciò l'agenzia delle entrate, richiamando la circolare n. 13/E del 2 luglio 2018, ci dice che l'integrazione può avvenire tramite la predisposizione di un altro documento, da allegare al file della fattura in questione, contenente sia i dati necessari per l’integrazione sia gli estremi della stessa. Ed è qui che emergono i primi dubbi.

I primi dubbi sull'integrazione elettronica della fattura in reverse

A livello operativo sembra piuttosto difficile trovare un modo per integrare la fattura elettronica. La fattura elettronica viene infatti trasmessa in un formato particolare (conosciuto come XML) impossibile da modificare dopo l'invio al Sistema d'interscambio. Come fare dunque ad integrare concretamente la e-fattura? All'interno delle Faq sulla fattura elettronica, l'agenzia ci indica una modalità alternativa. Secondo quest'ultima ipotesi, il cliente può predisporre un altro documento (chiamato dall'agenzia "autofattura") da inviare allo Sdi. Come infatti ha chiarito la stessa Agenzia, il documento verrà poi portato automaticamente in conservazione. Per avere un'idea su come funziona il sistema di conservazione dell'agenzia, vi invitiamo a leggere un nostro precedente articolo cliccando qui.

Autofattura per reverse charge interno: ulteriori dubbi

Il termine utilizzato dall'agenzia per indicare il tipo di file da trasmettere elettronicamente è "autofattura". All'interno del servizio fatture e corrispettivi dell'agenzia delle entrate, possiamo però vedere che l'unica ipotesi prevista per l'autofattura è quella relativa all'autofattura denuncia (ex art.6 d.lgs. 471/1997). Come illustrato nell'immagine qui sotto, non sembra che vi siano altri documenti disponibili (tra quelli presenti nella lista a tendina) per la generazione della nostra autofattura per reverse interno.

Inoltre la stessa agenzia delle entrate quando ci parla di integrazione per reverse charge interno tramite autofattura, parla di una possibilità e non di un obbligo in carico al cliente.

Al fine di rispettare il dettato normativo, l’Agenzia ha già chiarito con la circolare 13/E del 2 luglio 2018 che una modalità alternativa all'integrazione della fattura POSSA essere la predisposizione di un altro documento [...]. Al riguardo, si evidenzia che tale documento – che per consuetudine viene chiamato “autofattura” poiché contiene i dati tipici di una fattura e, in particolare, l’identificativo IVA dell’operatore che effettua l’integrazione sia nel campo del cedente/prestatore che in quello del cessionario/committente – PUO' essere inviato al Sistema di Interscambio

Evidentemente l'agenzia utilizza il verbo potere [e no dovere] per l'assolvimento di tale operazione. Tale tecnica può dunque considerarsi una facoltà e non un obbligo per il cliente.

Quali soluzioni dunque per l'integrazione della nostra fattura per reverse charge interno?

Visto che le soluzioni offerte dall'agenzia sembrano difficilmente applicabili a livello operativo, riteniamo che l'integrazione possa avvenire semplicemente tramite l'annotazione nei registri iva vendite e iva acquisti. A tali conclusioni è giunto anche assosftware che , in un intervento di gennaio 2019, spiega:

In attesa di chiarimenti AssoSoftware ritiene che possa essere considerato corretto comportarsi come prima dell’avvento della fattura elettronica e cioè procedere alla semplice registrazione contabile del documento integrato, dando così evidenza dell’integrazione nelle scritture contabili (registri IVA e libro giornale)

Come fatto poi fino al 2018, possiamo dunque fare una stampa del file ricevuto ed inserirlo in un apposito sezionale con una sua numerazione progressiva speciale.

Autofattura per reverse charge esterno

Qui, rispetto al caso precedente, la questione si fa più semplice. Il problema si risolve a monte in quanto l'obbligo di fatturazione elettronica riguarda solamente gli operatori italiani. Pertanto, in caso di acquisti intra-comunitari, l'acquirente può integrare la fattura ai fini del reverse charge come fatto fino al 31/12/2018 (ovvero in maniera cartacea). L'unico obbligo in capo all'acquirente italiano sarà quello di comunicare tale operazione nell'esterometro, il nuovo adempimento in vigore dal 1/1/2019. L'esterometro non è nient'altro che lo spesometro in scala europea. Per approfondimenti vi invitiamo al leggere il nostro articolo sull'esterometro e la fattura elettronica.

3- Operazioni fuori campo iva

Ultimo argomento del nostro articolo riguarda le operazioni fuori campo iva. Per tali tipo di operazioni non sussiste (quasi mai) l'obbligo di emissione fattura. All'operatore viene comunque data di poter emettere fattura. Se la scelta ricade su questa ipotesi, la fattura dovrà chiaramente essere fatta secondo le nuove modalità previste con il 2019, ovvero in maniera elettronica. All'interno di fatture e corrispettivi durante la compilazione della fattura elettronica da inviare allo Sdi , si sceglierà tra i tipi di documento proposti: non soggette [N2].

Siamo giunti alla fine di questo articolo. Vi invitiamo a consultare sempre il nostro Blog per conoscere tutte le novità in tema di fattura elettronica. Prossimamente faremo altri approfondimenti relativi ai documenti da inserire all'interno della fattura elettronica, come ad esempio i DDT o le lettere di intento. Per seguirci non dovete fare altro che mettere like alla nostra pagina facebook , Linkedin o Telegram.

Continua la lettura:

Imposta di bollo sulla fattura elettronica: le nuove modalità di versamento

Imposta di bollo sulla fattura elettronica: le nuove modalità di versamento L'utilizzo diretto o la cessione del bonus facciate: cosa scegliere?

L'utilizzo diretto o la cessione del bonus facciate: cosa scegliere? La lotteria degli scontrini: Come funziona?

La lotteria degli scontrini: Come funziona? Una persona fisica può vedere una fattura elettronica?

Una persona fisica può vedere una fattura elettronica? Crediti di imposta sulle locazioni

Crediti di imposta sulle locazioni Sondaggio sulla fattura elettronica: il voto dei nostri lettori

Sondaggio sulla fattura elettronica: il voto dei nostri lettori